Простыми словами объясняем понятие \»Дериватив\»

Дериватив (“производный” от англ.”derivative”) – это производный финансовый инструмент от базисного актива (основного товара). В качестве базисного актива может выступать любой продукт или услуга.

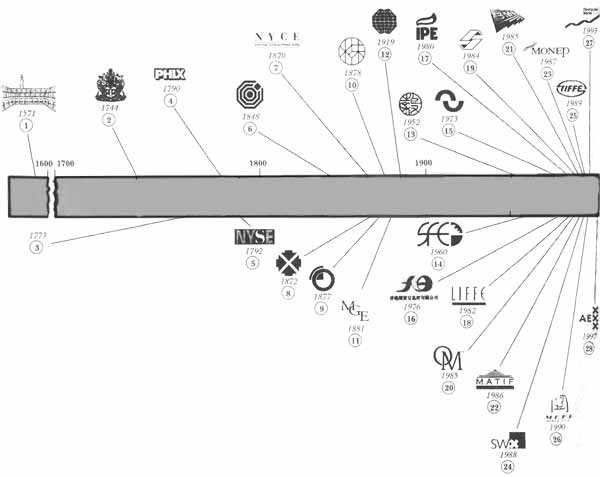

Другими словами, дериватив – это финансовый контракт между сторонами, который основывается на будущей стоимости базисного актива. На рынке они существуют с древнейших времен, заключались деривативы на тюльпаны, рис и т.д.

Получается, что обладатель дериватива заключает контракт на приобретения основного товара в будущем, при этом не нужно думать о складировании и доставке. А этим контрактом уже можно спекулировать.

Целью заключения контракта является получение прибыли за счет изменения цены актива. Количество деривативов может превышать количество активов. Деривативы используют для:

Известный финансист Уоррен Баффет в 2002 году назвал деривативы «финансовым оружием массового поражения»

. Финансовые аналитики напрямую увязывают последний мировой финансовый кризис со спекуляциями на рынке. Стоимость деривативов значительно превышала стоимость базисных активов.

Самые распространенные деривативы:

- Фьючерс;

- Форвард;

- Опцион.

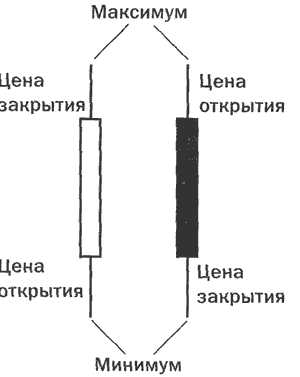

Фьючерсные контракты (“будущее” от англ.”future”) представляют собой соглашения о покупке/продаже базисного актива по цене, оговоренной в момент заключения контракта. Сама купля/продажа происходит в определенный момент в будущем. Фьючерсы работают только на биржах, заключается стандартный контракт.

Форвард (“вперед” от англ.”forward”) – это внебиржевой эквивалент фьючерса, являющийся нестандартным контрактом. Условия покупки/продажи определяются только между покупателем и продавцом.

Опцион (“выбор” от англ.”option”) предоставляет право покупателю осуществить сделку купли/продажи при условии выплаты продавцу опциона вознаграждения. По опционному контракту покупатель имеет право выполнить свои обязательства. Продавец обязан выполнить сделку согласно обговоренным условиям.

Все контракты подразумевают поставку базисного актива в будущем на условиях, обговоренных в контракте.

Понять, что такое деривативы, можно на примере покупки автомобиля:

- В салоне дилера выбрана марка машины. Далее определяется цвет машины, мощность двигателя, дополнительное оснащение и фиксируется цена на покупку. Вносится депозит и заключается форвардный контракт на приобретение машины через 3 месяца. Вне зависимости от колебания цен на рынке вы приобрели право и обязанность купить машину по ранее обговоренной цене.

- Вам понравилась конкретная машина, но купить ее вы сможете только через неделю. Вы можете заключить с поставщиком опционный договор: платите ему 100 долларов и просите не продавать машину до конца недели и не повышать на нее цену. Вы приобретаете право, но не обязанность выкупить автомобиль по заявленной цене. Вы можете отказаться от покупки, если обнаружите в другом салоне более дешевый вариант.

Для обоих вариантов существуют определенные риски и выгоды. Риски:

- Дилер не поставит машину вовремя или ликвидирует бизнес;

- Машина подешевеет в обозримом будущем.

Выгода:

- Машина подорожает в обозримом будущем.

Грамотное использование деривативов позволяет уменьшить риски и повысить доходность операций на рынках.

Посмотрите видео про деривативы

Поделись статьей

reviewforex.ru

Деривативы – что это такое простыми словами

Что такое деривативы и для чего они нужны?

В случае если вы начали увлекаться инвестированием в последние годы, то, безусловно, уже слышали понятие «дериватив».

Вокруг деривативов существует множество слухов и сплетен. Считается, что CDO явились одной из причин текущего кризиса. Многие эксперты считают, что оставшиеся деривативы, рынок которых продолжает расти, могут окончательно уничтожить американскую банковскую систему.

Что же такое эти самые деривативы и так ли они страшны, как принято считать среди экономистов.

Для простейшего определения дериватива можно сказать, что это инструмент, оценка которого зависит от стоимости другого инструмента, который затем называется базовым активом. Этим базовым активом могут быть акции, облигации, государственные ценные бумаги, товары, валюты и т. д. Так, на цену контракта влияет цена актива.

Сущность

Стороны, торгующие деривативом, фактически обсуждают условия контракта, который будет определять финансовые потоки, возникающие в результате сделки, основанные главным образом на изменениях стоимости базового актива(ов).

Базовый актив физически не торгуется. Этот обмен может быть необязательным (в случае опционов), отложенным (фьючерсные или форвардные контракты) или никогда не состоится (процентные свопы).

Производные финансовые инструменты доступны для всех классов рыночных активов и связанных с ними рисков: процентного риска, валютного риска, риска капитала, товарного риска и кредитного риска.

Поскольку производный инструмент соответствует обязательству банка, он отражается по условной стоимости как внебалансовая статья. Тем не менее, прибыль или убыток, возникающие в результате изменения рыночной стоимости контракта, отражаются в балансе, как и, конечно, финансовые потоки, генерируемые контрактом, когда они вступают в силу.

Использование

Все производные инструменты могут быть использованы в одном из трех контекстов: хеджирование, спекуляция и арбитраж.

- Хеджирование ‒ субъект, владеющий или намеревающийся приобрести базовый инструмент, может занять позицию по производному инструменту с целью хеджирования от колебаний цены базового инструмента. Эта стратегия ограничивает убытки, понесенные в случае неблагоприятного колебания цен, но в свою очередь, как правило, подразумевает отказ от части потенциальных выгод от владения базовым активом, в некоторой степени по тому же принципу, что и страхование.

- Спекуляция ‒ субъект, ожидающий изменения цены базового актива, может занять позицию по производному инструменту. Деривативы обычно позволяют занять позицию на большую условную сумму, но с относительно низкими начальными инвестициями. Это называется кредитным плечом. В этом случае перспективы прибыли важны, если стратегия окажется успешной, но потери могут быть столь же важны.

- Арбитраж ‒ субъект обнаруживает несоответствие между рыночной стоимостью производного инструмента и его базовой стоимостью. Затем он одновременно занимает позиции на спот-рынке базового актива и производного инструмента. Такой тип стратегии позволяет получить минимальную прибыль по каждой сделке, но без риска. Она должна осуществляться систематически в целях получения значительных прибылей.

Арбитраж оказывает положительное влияние на рынки, устраняя несоответствия, что делает процесс определения цены более эффективным. Спекуляция приносит ликвидность на рынки и тем самым облегчает хеджерам поиск контрагента для хеджирования.

Пример

Разберемся, как используются производные на простом практическом примере.

Рассмотрим погоду, которую очень сложно предсказать с большой точностью. Фермеры в Московской области хеджируют свое воздействие плохой погоды, которая может уничтожить урожай.

Так что если погода окажется отличной, а урожай у них небывалый, то фермер будет в максимальной выгоде. Думайте об этом как о страховом полисе, и это означает, что хеджирование на самом деле страхует от риска на активе.

Классификация

Основными видами деривативов являются фьючерсы, опционы, форварды и свопы.

Фьючерс ‒ это соглашение между двумя сторонами о продаже актива в будущем по цене, уже согласованы.

Форвардные контракты похожи на фьючерсы, только разница в том, что они не торгуются на бирже.

Опционный договор предоставляет покупателю возможность, но не обязательство покупать / продавать договор в заранее определенную дату.

Свопы ‒ это контракты, в которых две стороны обмениваются финансовыми инструментами.

Это наиболее распространенные виды производных.

Влияние деривативов достаточно велико на экономику. Группа разработчиков деривативов регулярно работает в тесном сотрудничестве с глобальным банковским, корпоративным, производным и судебным разбирательством, энергетикой, инвестициями, пенсиями, недвижимостью, занимается регулированием и налоговой практикой по наиболее важным сделкам и юридическим вопросам рынка.

Тесные контакты с регулирующими органами по всему миру позволяют команде разработчиков консультировать по вопросам регулирования (включая регулятивный капитал), возникающим в связи со структурированием и маркетингом производных продуктов, независимо от правовой формы этих продуктов.

zajmy-onlayn.ru

что это, виды (классификация) и функции деривативов

Дериватив — это производный финансовый инструмент (стандартный контракт), образованный от базового актива, например, такого, как товар или корпоративная акция. В отличие от простого договора купли-продажи, по которому происходит передача права собственности, дериватив лишь удостоверяет право либо обязательство в будущем купить или продать базовый актив.

Дериватив представляет собой соглашение сторон сделки, по которому принимаются обязательства или приобретаются права на покупку либо продажу базового актива (например, нефти) по истечении срока, установленного этим соглашением. Показательным примером дериватива являются фьючерсные контракты на нефть, по которым участники сделки берут на себя обязательство купить/продать нефть в будущем в день, указанный в контракте.

К деривативам также относятся опционы, кредитные дефолтные свопы (CDS), контракты на разницу цен (CFD), валютные и процентные свопы. Деривативы так же, как и другие финансовые инструменты, свободно продаются и покупаются на биржевых и внебиржевых рынках.

Стоимость дериватива и динамика её изменения зависят от рыночной стоимости базового актива, но часто не совпадают по своему значению. Ценообразование на рынках производных финансовых инструментов и ценообразование на товарных рынках или рынках ценных бумаг происходит по одним и тем же законам. Деривативы, как правило, используются для хеджирования рисков, осуществления арбитражных операций и получения доходов от разницы цен.

Классификация деривативов

Все производные финансовые инструменты образуются от базового актива, который является предметом контрактного обязательства (права требования) или является расчетной базой при исполнении контракта. Базовым активом для дериватива могут быть: товары, валюта, ценные бумаги, процентные ставки, официальная статистическая информация, уровень инфляции.

В зависимости от вида базового актива деривативы различаются на следующие группы производных финансовых инструментов:

- фондовые деривативы;

- товарные деривативы;

- валютные деривативы;

- кредитные деривативы;

- процентные деривативы.

В зависимости от условий стандартного контракта деривативы различаются на безусловные и условные контракты. По безусловным контрактам предполагается либо выполнение обязательства, либо оплата штрафных санкций. По условным контрактам допускается отказ от проведения операции без уплаты штрафных санкций.

Функции в мировой экономике

Международный рынок производных финансовых инструментов аккумулирует и обеспечивает обращение капитала, непосредственно не задействованного в производственных процессах. Рынки деривативов выполняют важные функции в мировой экономике. Они являются центрами ценообразования для базовых активов, способствуют планированию производственных процессов (например, заключение срочных контрактов гарантирует закупку/сбыт товаров в будущем) и обеспечивают перераспределение разнообразных финансовых рисков между всеми участниками мирового финансового рынка.

ЧИТАЙТЕ ТАКЖЕ

PortfolioAnd.Me — это платформа для анализа акций и инвестиционных портфелей с помощью Искусственного интеллекта, а также поиск и сравнение акций, ETFs, бэктестинг и фундаментальные данные компаний.

Узнайте подробнее!portfolioand.me

Дериватив — это незаменимый инструмент рынка

Благодаря своей гибкости и многомерности рынок деривативов предлагает широчайшие возможности по снижению издержек, страхованию рисков, однако может и послужить причиной различных кризисных явлений. Именно в неуправляемости роста объемов деривативов кроется их угрожающая сила. Несмотря на такую сомнительную репутацию, эти финансовые инструменты приковывают интерес уже давно. Дериватив — это что? С чем это «едят»?

Что означает слово derivative?

В переводе с английского дериватив – это «производный». А о чем говорит такое обозначение? Дериватив – это производный финансовый инструмент. Другими словами, это обязательство, по которому нужно поставить базовый актив, лежащий в основе у производного до определенного времени. Также дериватив – это финансовый инструмент для срочных сделок, то есть соглашений нескольких сторон, которые предварительно определяют свои обязанности и права на будущее в отношении базовых активов.

Что относят к производным инструментам фондового рынка?

Финансовые деривативы — это, согласно определению, фьючерсные и форвардные контракты, внебиржевые и биржевые опционы, биржевые производные на своп и сами свопы.

Какие функции выполняют деривативы?

Дериватив — это ценная бумага, которая выполняет определенные функции. Например, важное свойство заключается в хеджировании (страховании) возможности изменения цен в будущем на нематериальные активы (к которым относят индексы акций), на товары, на стоимость кредитов. В этом состоит вся суть производных инструментов финансовых рынков. Если говорить о хеджировании товара, то деривативы — это незаменимые инструменты регулирования, которые позволяют производителям товаров застраховаться от возможных будущих неблагоприятных изменений цен на свой продукт.

Почему же именно «производные» инструменты?

При всей кажущейся сложности деривативы — это ценные бумаги с довольно простым использованием. Производными они названы потому, что образование цен на деривативы зависит от изменения стоимости на базовый актив, который лежит в их основе. Например, если цена на золото меняется, то и цена дериватива на него тоже будет иной. Именно поэтому всегда необходимо говорить, к какому базовому активу относится тот или иной производный финансовый инструмент.

Какие существуют виды деривативов?

Есть несколько основных видов этого финансового инструмента.

- Деривативы на валютном и фондовом рынках, которые представляют собой договора по купле и продаже разной валюты. Обязательное условие — исполнение через некоторое время, которое зависит от изменения курса продаваемой или покупаемой валюты, а в случае с фондовым рынком существует прямая зависимость от такого базового актива, как акция. Такие деривативы также можно классифицировать еще на три основные группы: форварды/фьючерсы, свопы и опционы. Первые зависят напрямую от будущей цены на базовые активы. Своповые контракты зависят от отношения цены в настоящий момент к цене в будущем. Опционы — от изменения стоимости, однако чуть в меньшей степени, нежели фьючерсы и форварды. Эти группы, кроме свопов, называют «основными срочными инструментами».

- Деривативы процентные. Этот инструмент появился благодаря периодам дестабилизации процентных краткосрочных ставок. Процентный дериватив – это инструмент хеджирования рисков, его применение дополнительно влияет на обеспечение ликвидности рынков заемных капиталов и на возможность фиксации определенных норм прибыли компаний в будущем. Самое широкое применение на международном рынке нашли процентные свопы, опционы «флор» и «кэп».

- Деривативы кредитные – это внебиржевые структурированные финансовые инструменты, которые отделяют кредитные риски от активов для того, чтобы в будущем передать их контрагенту. Эти производные бумаги позволяют бенефициару переносить кредитные риски по активам на сторону гаранта без необходимой продажи актива.

fb.ru

Торговля деривативами — их виды и принадлежность

Торговля деривативами в нынешних рыночных условиях, в процессах трансформации и развития мирового рынка фондов и мировой системы финансов, начинает занимать все более значимую роль. Сегодня объемы операций связанные с производными инструментами во много крат превышают операционные объемы с базовыми активами.

Как показывают расчеты Банка международных отчетов, мировой объем торговли лишь валютными фьючерсами в последнее время составляет более 1566,7 трлн. американских долларов, а биржевыми опционами (исключая контракты по отдельным акциям) – более $677,8 трлн. Что же такое торговля деривативами, какие их виды существуют и зачем они нужны?

Деривативы – общие понятия и их виды в торговле

Для того чтобы понять, что такое торговля деривативами, необходимо для начала разобраться непосредственно с самим понятием деривативов.

Итак, деривативы, либо финансовые деривативы, являются производными финансовыми инструментами от иных, не таких сложных финансовых инструментов, к примеру, облигаций, реальных активов (товары), процентных ставок, иностранных валют и т.п. Отсюда и происходит их название – «derivative» что несет в себе смысл как «производный».

Если говорить проще деривативы, представляют собой инструменты для осуществления торговли финансовыми рисками, которые привязаны непосредственно к реальным либо финансовым активам. Так как по большому счету, торговля деривативами, это продажа и покупка рисков, вытекающих из возможных изменений цен на товары, уровни процентов, валютных курсов и акций.

Торговля деривативами дает возможность заработать прогнозируемые прибыли посредством роста цен на активы, лежащие в основе договоренностей либо произвести хеджирование возможных предстоящих рисков.

Т.е. Вы осуществляете покупку не самого актива (акция, зерно, нефть, валюта, золото, облигация и т.п.), а обязательство его поставки или покупки по определенной стоимости и на определенную дату либо до ее наступления.

Данный подход дает возможность осуществлять исключительно спекулятивные торги, при этом, не затрачивая средств на доставку, а также складирование каких-либо товаров либо иных ценностей.

Какие же виды деривативов присутствуют сегодня на рынке?

По месту и способам обращения деривативы можно разделить на такие виды – внебиржевые и биржевые. Сразу отметим, что оба этих вида, т.е. биржевые и внебиржевые деривативы взаимосближаются, что способствует появлению по своей сути гибридных инструментов, которые обладают признаками и одного и второго вида.

Критерии характера базисов, дают возможность разделения производных на товарный инструментарий, в качестве базиса которого выступает стоимость обычного конкретного, существующего физически товара с финансовыми производными, в роли базиса которых выступает некая финансовая сущность.

Рекомендуем также скачать и прочитать книгу «Деривативы» предназначенную для начинающихКлассификация деривативов по другим торговым критериям

В свою очередь товарные деривативы классифицируют исходя из товаров определенного вида, которые положены в их основу. Отдельной группой выделены производные, у которых базисный характер невозможно однозначно отнести ни к финансовому, ни к товарному, к примеру, контракт на погоду.

Еще один критерий, классифицирующий деривативы, это наличие в их характере срочной составляющей. В соответствии с данным признаком определяется принадлежность деривативов к группе срочных контрактов (форвардов), подразделяющихся в свою очередь на поставочные и расчетные.

К основному количественному показателю, который характеризует состояние как национальных, так и мировых деривативных рынков относится торговый объем, т.е. объемы и обороты открытых позиций. Здесь наиболее значимым в оценке инструментальных рыночных процессов показателем, являются объемы торговли, выраженные в натуральных единицах.

Основная часть деривативного рынка приходится на фьючерсы валют и валютные свопы, как правило, краткосрочные, но встречаются и долгосрочные, а также свопы, опционы и фьючерсы, выраженные в процентах, которые в основном базируются на контрактах, касающихся обмена всевозможных ценных бумаг, а точнее, получаемых от них доходах.

Исходя из всего вышесказанного, можно выделить три основных вида деривативов:

— фьючерсы (futures), являющиеся стандартизированными под биржевую торговлю форвардами (forwards), т.е. контрактами на поставку в будущем всевозможного рода активов (ценные бумаги, валюты, товары и т.п.) по фиксированным контрактами ценам;

— варранты (warrants) и опционы (options), не путайте с бинарными, которые предоставляют их обладателям права (заметьте ПРАВА, а не ОБЯЗАТЕЛЬСТВА), на приобретение либо реализацию определенных активов по зафиксированным в контрактах ценам;

— процентные свопы (swaps), являются видом контрактов на обмен платежами либо объемами по заранее согласованным ценам в течение определенных сроков.

Особенности опционов, а также фьючерсов на отдельного вида акционные индексы и акции определяются их месторасположением в рыночной структуре деривативов. Если быть точнее, то их принадлежностью к группам срочных контрактов, финансовых инструментов либо биржевых деривативов.

Деривативный рынок неразрывно связан с рынком валют, прежде всего потому, что на них занимаются обменом одной валюты на иную либо обменом каких-либо ценных бумаг, выраженных в одной валюте на эти ценные бумаги, стоимость которых выражается в другой валюте.

Зачем нужны деривативы в торговле? Их целевая принадлежность

Торговля деривативами имеет огромное значение при управлении рисками, т.к. дает возможность ограничивать их и разделять. Деривативы применяют с целью переноса рисковых элементов, поэтому их можно отнести к своеобразной форме страховки, т.к. возможность переноса рисков предполагает необходимость проведения для заключающих контракт сторон идентификации всех существующих рисков связанных с данным контрактом, еще до подписания последнего.

Помимо этого необходимо помнить, что торговля деривативами, является торговлей производными инструментами. По этой причине риски, которые связаны с процессами их реализации или приобретения, напрямую будут зависеть от того, как ведет себя базовый актив. К примеру, когда расчетные цены деривативов основаны на наличной товарной цене, претерпевающей ежедневные изменения, то, как Вы понимаете, и риски, которые связаны с данным деривативом в свою очередь также будут меняться каждый день.

Говоря по-другому, как позиции, так и риски будут требовать непрерывного мониторинга, поскольку и прибыль и убыток при этом могут быть достаточно значительными.

Торговля деривативами дает возможность тем, кто столкнулся с нежелательными для себя рисками, перенести их на другую сторону, причем с согласия этой стороны.

Изначально фьючерсные и форвардные контракты, использовались производителями товаров для снижений ценовых рисков, т.е. для хеджирования. Представьте себе такую ситуацию. Вы являетесь фермером, выращивающим, допустим кукурузу, и имеете желание защитить свой будущий урожай (его стоимость) от колебаний цены. Как это можно сделать? Очень просто – хеджируя свои позиции. Другими словами, Вы можете продать свой будущий урожай уже сегодня по тем ценам (фиксированным), которые будут гарантированно выплачены при его поставке в будущем.

Если Вы воспользуетесь опционами, то получите контракт, дающий право, но при этом не обязывающий, продавать свой урожай в будущем. Т.е. если в будущем цена на ваш товар окажется более выгодной, чем опционная, Вы имеете право продать его по ней (более высокой). Помимо этого использование опционов значительно ограничивает возможность возникновения убытков.

Торговля деривативами. В итоге:

Торговля деривативами, если правильно спрогнозировать ситуацию, дает возможность получить достаточно значимую прибыль. Например, Вам известно, что с наступлением осени, цены на энергоносители однозначно повысятся. Вы приобретаете данный актив дериватив по текущей цене и продаете его уже после того как произойдет ожидаемое повышение стоимости энергоносителей. Результат – гарантированная прибыль от совершенной сделки.

Но при всех положительных моментах торговли деривативами существует один значительный минус – минимальный депозит для торговли этим инструментом должен составлять: минимум несколько тысяч $. Это обусловлено спецификой рынка деривативов, здесь в отличие от Форекс, практически невозможно выкупить какую-нибудь часть дериватива. А причина тому отсутствие возможности одновременно продавать выкупленные партии товаров сразу нескольким участникам.

ТАКЖЕ СМОТРИТЕ:

Важно знать! Торговля деривативами

infofx.ru

Деривативы — что это?

Что такое деривативы простыми словами?

Дериватив (derivative) – это производный финансовый инструмент, «надстройка» над активом. Дериватив позволяет не приобретать сам актив, а работать только с контрактом на его приобретение. Таким образом, исчезают вопросы складирования и доставки товара как такового. Вместо этого на фондовой бирже просто появляется запись, что такой-то инвестор владеет правом на поставку такого-то товара. Как деньги позволяют быть мерой ценности актива, так дериватив позволяет быть мерой ценности договора на его приобретение. То, в отношении чего заключен контракт, называют базовым активом.

Появились деривативы в 17 веке в качестве страховки от потерь урожая. Контракты на поставку тогда стали заключаться заранее, а не по факту выращенной продукции. Таким образом, продавцы знали объем спроса, а покупатели могли быть уверены в том, что на рынке не случится дефицита.

С тех пор рынок деривативов во много раз превысил по объему рынок реальных товаров. «Оружием массового поражения» называет деривативы известнейший инвестор Уоррен Баффет.

В быту любой предварительный договор, в котором прописана сумма и дата его исполнения (например, договор покупки недвижимости или автомобиля) можно условно считать деривативом.

Какие бывают деривативы?

В качестве базовых активов для деривативов могут выступать:

- Ценные бумаги – акции, облигации и прочее;

- Товары – золото, нефть, газ и т. д.;

- Валюта;

- Индексы;

- Статистические данные: уровень инфляции, ключевые и процентные ставки.

Для чего используются деривативы?

Деривативы зачастую используются в целях заработка на движении (даже незначительном) стоимости актива. Как правило, эта цель стоит у спекулянтов — биржевых игроков, ориентированных на небольшой срок вложений.

Второй задачей деривативов является хеджирование (защита) от рисков повышения или понижения стоимости актива (товара, акций и т.д.) в будущем. То есть, если нам, например, кажется, что акции Газпрома через полгода сильно подорожают, то мы приобретаем дериватив на их покупку через полгода по цене, зафиксированной на сегодняшний день. При этом сами акции приобретать в результате не обязательно. Хеджирование — уже задача инвесторов.

Где их взять?

Торгуются деривативы (фьючерсы и опционы) на срочных секциях фондовых бирж. В случае Московской биржи – это рынок FORTS, доступ к которому можно получить через брокера.

Олег Кожевников, «Школа Инвестора».

Что еще?

investorschool.ru

Деривативы – что это такое простыми словами

Термин «дериватив» является типичным неологизмом, позаимствованным из английского языка. Derivative означает «производный». Дериватив – это производный от основного товара (актива) финансовый инструмент. Базисным может быть любой товар либо услуга.

Термин «дериватив» является типичным неологизмом, позаимствованным из английского языка. Derivative означает «производный». Дериватив – это производный от основного товара (актива) финансовый инструмент. Базисным может быть любой товар либо услуга.

Дериватив устанавливает отношения между сторонами, продавцом и покупателем, основывающиеся на будущей стоимости товара. Дериваты существовали еще во времена глубокой древности. К примеру, заключались контракты на покупку риса, тюльпанов и т. д.

Суть дериватива заключается в том, что покупатель получает право (а иногда и обязанность) приобрести определенный товар в будущем.

Преимуществом дериватива перед прямым контрактом является то, что покупатель может сразу не думать о доставке и складировании товара. Сам дериватив, как контракт, уже может быть объектом для спекуляций.

Контракт заключается для получения прибыли в будущем, когда цена выкупаемого актива изменится. Интересно, что число деривативов может быть больше, чем количество самих активов.

Как сказал в 2002 году самый известный финансист и инвестор Уоррен Баффет, деривативы – это «финансовое оружие массового поражения». Эксперты считают, что, по крайней мере, часть мировых финансовых кризисов связана с рыночными спекуляциями, когда стоимость деривативов значительно перекрывает цену базисных активов.

Виды деривативов

Наибольшее распространение получили следующие виды деривативов:

- фьючерсы. Фьючерсы, или фьючерсные контракты – это соглашения о покупке активов по цене, которая зафиксирована на «сегодня». Сама операция купли-продажи осуществляется в будущем. Данные виды активов применяются только на биржах;

- форварды. Форвард – это аналог фьючерса, но работает он вне бирж. Английское слово forward обозначает «вперед». Все условия контракта определяются непосредственно сторонами, покупателем и продавцом;

- опционы. Опцион – это дериватив, который дает право покупателю совершить сделку при условии оплаты соответствующего вознаграждения продавцу. Английское option обозначает «выбор».

По всем трем типам контрактов базисный актив поставляется в будущем, но условия такой поставки оговариваются «здесь и сейчас».

Пример дериватива. Покупка машины

Чтобы Вы яснее поняли, что такое дериватив, мы приведем пример. Предположим, Вы обратились в салон дилера и выбрали марку машины. Определились с цветом кузова, мощностью мотора, дооснащением, зафиксировали цену. Далее внесли депозит и подписали соглашение на приобретение авто через 3 месяца.

Независимо от рыночной ситуации, Вы будете должны выкупить машину в срок и по заранее оговоренной цене.

Вот еще пример. Вы присмотрели отличное авто, но не можете купить его сейчас, а сможете через неделю.

Чтобы стать владельцем новенькой машины, нужно заключить с продавцом специальный договор – опцион. Вы, как покупатель, просите продавца не реализовывать машину до конца недели и не увеличивать цену на нее. За это придется заплатить, скажем, 100 долларов. Таким образом, фиксируется право, но не обязанность осуществлять покупку. Вы вполне можете отказаться от сделки, если найдете в другом салоне лучшую цену.

Чтобы стать владельцем новенькой машины, нужно заключить с продавцом специальный договор – опцион. Вы, как покупатель, просите продавца не реализовывать машину до конца недели и не увеличивать цену на нее. За это придется заплатить, скажем, 100 долларов. Таким образом, фиксируется право, но не обязанность осуществлять покупку. Вы вполне можете отказаться от сделки, если найдете в другом салоне лучшую цену.

Следовательно, если грамотно использовать деривативы, можно существенно уменьшить риски и повысить доходность по рыночным операциям.

denjist.ru